كأس الديون المسمومة

يعتبر الاقتراض السيادي أداة لتوليد التقلبات، وليس آلية لتمهيد الأوضاع، ويشكل عائقا أمام النمو، وليس وسيلة للاستفادة من المدخرات العالمية لتمويل الاستثمار. وننتقل الآن إلى مسألة ما إذا كان مواطنو الاقتصادات الصاعدة والنامية سيكونون في وضع أفضل إذا لم يكن بوسع حكوماتهم الوصول إلى أسواق الديون السيادية…

بقلم: مارك أغوير

إن الاقتراض السيادي – الذي يهدف إلى تحفيز الاستثمار وتحقيق التوازن بين الارتفاعات والانخفاضات في الإيرادات – قد يفعل عكس ذلك تماما.

منذ سبعينات القرن الماضي، لجأت الاقتصادات الصاعدة والنامية بقوة إلى أسواق الديون السيادية العالمية، سعيا إلى إعطاء دفعة تحفيز للنمو أو تعويض النقص المؤقت في الناتج والإيرادات الضريبية. فهل كان لهذا الاقتراض الأثر المقصود؟ يشير تحليل للبيانات إلى أن الاقتراض السيادي قد يجعل المواطنين في وضع أسوأ، حيث يزيد التقلبات ويقلل الاستثمار.

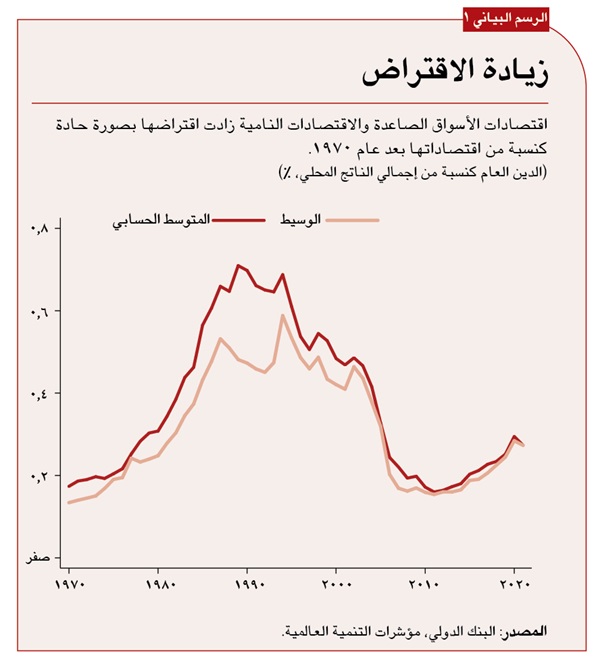

وقد ارتفعت نسبة الديون السيادية الخارجية إلى إجمالي الناتج المحلي بشكل كبير بين عام 1970 ومنتصف العقد الأول من القرن الحادي والعشرين، وفقا لمتوسط ووسيط عينة متوازنة من 52 اقتصادا ناميا وصاعدا. وعلى مدى السنوات العشرين الماضية، انعكس هذا الاتجاه جزئيا للعينة، كما هو مبين في الرسم البياني 1.

والسؤال الذي يطرح نفسه هو ما هي التكاليف والفوائد المترتبة على الارتفاع الكبير في الاقتراض السيادي بالنسبة لمواطني هذه الاقتصادات. والوعد، الضمني أو الصريح، في النماذج الاقتصادية القياسية هو أن القدرة على الوصول إلى أسواق رأس المال العالمية تعمل على تسهيل الاستثمار وتسمح للاقتصادات بعزل (“تمهيد”) الإنفاق الحكومي عن التقلبات الكبيرة في الناتج. وهذا يعني أن الاقتراض يمكن أن يمول مشاريع استثمارية ضخمة أو يغطي نقصا مؤقتا في الإيرادات، دون السحب من المدخرات الخاصة المحلية. وهذا ما سأشير إليه باسم “النموذج الكلاسيكي المحدَّث”.

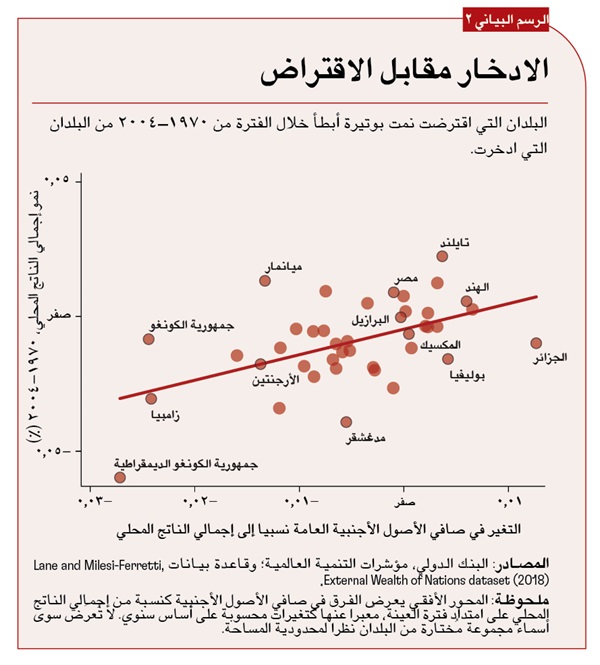

وتتنبأ وجهة النظر هذه بأن البلدان التي تقترض (مع تساوي كل العوامل الأخرى) لابد أن تحقق نموا أسرع وإنفاقا أقل تقلبا. ومع ذلك، فإن هذا هو عكس ما نراه في البيانات تماما. ويبين الرسم البياني 2 لوحة انتشار للزيادة في صافي الأصول الأجنبية الحكومية (الاحتياطيات الأجنبية مطروحا منها الدين الخارجي) على المحور الأفقي ونمو نصيب الفرد من إجمالي الناتج المحلي السنوي مقارنة بالولايات المتحدة على المحور الرأسي. والفترة الزمنية هي 1970-2004، وهي الفترة التي شهدت زيادات كبيرة في الديون كما يتضح في الرسم البياني 1. وتشير البيانات إلى أن البلدان التي كانت لديها مدخرات عامة خارجية (احتياطيات أجنبية تتجاوز الديون الخارجية) شهدت نموا أسرع، في حين عانت البلدان التي اقترضت من الركود.

السياسيون غير صبورين

يدعي إطار بديل للنموذج الكلاسيكي المحدَّث أن الحكومات تقترض بسبب التحيز للوقت الحاضر. وهذا يعني أن شاغلي المناصب السياسية يفضلون أن يتم الإنفاق أثناء وجودهم في مناصبهم، وهو ما يؤدي، في ظل غياب مجموعة سليمة من المؤسسات السياسية، إلى الإفراط في الاقتراض. ونظرا للكم الهائل من رصيد الديون، فإن الحكومات تميل إلى فرض ضرائب على النشاط الخاص، بما في ذلك الاستثمار الخاص والدخل الرأسمالي، أو تضطر إلى فرضها. ويتنبأ هذا المنظور البديل، الذي تناولته بالتفصيل في أبحاثي مع مانويل أمادور وغيتا غوبيناث، بأن الاقتراض العام يزاحم الاستثمار الخاص ويؤخر النمو. ويتسق ذلك مع لوحة الانتشار الواردة في الرسم البياني 2. كما أنه يميز بشكل واضح بين التدفقات العامة والخاصة، وهي سمة تتفق أيضا مع البيانات. ويشير الرسم البياني 2 إلى أن البلدان ذات اتجاهات النمو المائلة إلى الانخفاض غالبا ما تقترض أكثر على المدى الطويل.

وركز ما سبق على الفترة التي زادت فيها ديون البلدان بشكل كبير. وكما ذكر من قبل، فإن النصف الأخير من العينة يظهر انخفاضا في نسبة الدين إلى الدخل، في المتوسط. والارتباط الموضح في الرسم البياني 2 لا ينطبق على الفترة الأخيرة. وفي الواقع، كان نمو البلدان التي خفضت ديونها بشكل أكبر نسبيا أبطأ في الفترة 2004-2022. وتتمثل إحدى مشاكل العينة الأخيرة في أن انخفاضات الديون نتجت في بعض الأحيان عن الإعفاء من الديون أو التخلف عن السداد وإعادة الهيكلة. وتشير البيانات إلى أن البدء من ديون منخفضة (كما كان حال معظم البلدان في عام 1970) يختلف بطبيعته عن الديون المنخفضة بسبب الإعفاء أو التخلف عن السداد. وهذا يعني أن مستوى الدين مهم، ولكن التاريخ الذي أدى إلى هذا المستوى من الاقتراض مهم أيضا.

ويشير ذلك إلى أن البلدان التي لديها مستويات كبيرة من الديون تختلف في أبعاد عديدة إلى جانب بُعد الديون. والواقع أن المنظور البديل الموضح أعلاه يستند إلى أن البلدان تختلف من حيث مؤسساتها السياسية، وهو ما يؤدي بدوره إلى اختلافات في مستوى الديون. وتتلخص التجربة المثالية في تغيير رصيد الديون بدون إجراء تغييرات على الأساسيات الاقتصادية الأخرى. وفي غياب مثل هذه التجربة، فإن أفضل ما يمكننا القيام به هو الجمع بين النظرية والبيانات للتمييز بين السبب والنتيجة. ويشكل ذلك حجة قوية تفيد بأن الديون الحكومية تزاحم الاستثمار وتخفض النمو. ويصبح التحدي أكبر أمام النموذج الكلاسيكي المُحَدَّث، حيث يسير الدين والاستثمار جنبا إلى جنب، عندما يواجه البيانات.

تمهيد التقلبات

تدعي الركيزة الأخرى للنموذج الكلاسيكي المحدَّث أن الاقتراض السيادي يسمح للبلدان بتمهيد التقلبات في الدخل. وهذا أيضا منافٍ للواقع، بمعنى أن البلدان التي تقترض تظهر، على مدى الآفاق الزمنية الأطول، مزيدا من التقلبات في الإنفاق الحكومي والاستهلاك الخاص. وعلى وجه الخصوص، هناك علاقة موجبة بين التغيرات في الديون وتقلب الإنفاق، مما يشير إلى أن زيادة الاقتراض ترتبط بزيادة تقلب الإنفاق العام. ومرة أخرى، يتعارض ذلك مع دافع الاقتراض من أجل “التمهيد” الذي يتنبأ به النموذج القياسي.

ويتمثل أحد الشواغل فيما إذا كانت البلدان تقترض بسبب صدمات سلبية كبيرة، مثل الكوارث الطبيعية أو النزاع العسكري، مما يولد ارتباطا موجبا بسبب الحظ وليس السياسات. ومرة أخرى، هذا هو سبب أهمية وجود سلسلة زمنية طويلة بما فيه الكفاية لتمهيد آثار الصدمات المؤقتة. وإذا تعرض بلد ما لصدمات سلبية كبيرة بشكل متكرر، فإنها ستكون متوقعة في نهاية المطاف، وينبغي أن تستجيب الحكومات من خلال بناء رصيد وقائي من الاحتياطيات كصندوق للأيام الصعبة، بدلا من زيادة مستويات الديون. ومن الواضح أن هذا ليس هو الحال في المتوسط في عينة البلدان الموضحة في الرسم البياني.

وتشير البيانات إلى أن الاقتراض السيادي يرتبط بانخفاض النمو والاستثمار على المدى الطويل وزيادة التقلبات في الإنفاق. ويتعارض ذلك مع الحكمة التقليدية الكلاسيكية المُحَدَّثة، ولكنه يتوافق مع نموذج التحيز للوقت الحاضر بسبب الدوران السياسي المقترن بضرائب رأس المال. وباختصار، يعتبر الاقتراض السيادي أداة لتوليد التقلبات، وليس آلية لتمهيد الأوضاع، ويشكل عائقا أمام النمو، وليس وسيلة للاستفادة من المدخرات العالمية لتمويل الاستثمار. وننتقل الآن إلى مسألة ما إذا كان مواطنو الاقتصادات الصاعدة والنامية سيكونون في وضع أفضل إذا لم يكن بوسع حكوماتهم الوصول إلى أسواق الديون السيادية.

عواقب الرفاهية

طورت دراسات كثيرة نماذج كمية للديون السيادية. ويمكن لهذه الفئة من النماذج أن تحاكي بنجاح الأنماط التجريبية الرئيسية، بما في ذلك تراكم كميات كبيرة من الديون وما يترتب على ذلك من حالات تخلف عن السداد. والعنصر الرئيسي في هذه النماذج هو أن الحكومة تواجه عملية متقلبة لتوليد الدخل وتلجأ إلى أسواق الديون الدولية لفصل الإنفاق عن الإيرادات. وإذا تخلفت الحكومة عن السداد، فإنها تُستبعد من أسواق الديون الدولية لفترة من الوقت وتعاني من انخفاض في الناتج، مما يعكس اضطراب التجارة والأسواق المالية المرتبط غالبا بالتخلف عن السداد. ونظرا للتكاليف التي ينطوي عليها التخلف عن السداد، والصدمات التي يتعرض لها الدخل والتي قد تؤدي إلى التخلف عن السداد، فإن السؤال الذي يطرح نفسه هو لماذا تقترض الحكومات بدلا من بناء رصيد وقائي من الاحتياطيات. وتفترض النماذج عادة أن الحكومات أقل صبرا من المقرضين، وبالتالي يقودها تحيزها للوقت الحاضر إلى التخلف عن السداد.

وتجدر الإشارة إلى بعض سمات تنبؤات النماذج. والسمة الأولى هي أن الحكومات تتخلف عن السداد عندما يكون الدين مرتفعا والناتج منخفضا. وثانيا، يقوم المقرضون بتسعير الديون بهدف تحقيق التعادل في المتوسط؛ وعلى وجه الخصوص، تكون أسعار الفائدة أعلى من عائدات السندات الخالية من المخاطر المقارنة، ولكن المقرضين لا يحصلون على أموالهم إلا إذا كان الناتج مرتفعا نسبيا. وهذا يعني ضمنا أن أسعار السندات تختلف على مدى الدورة الاقتصادية، حيث يتزايد الفارق على أسعار الفائدة الخالية من المخاطر عندما يكون الركود محتملا، ويتناقص في فترة الانتعاش. ويدفع ذلك الحكومة إلى الاقتراض في فترات الانتعاش أكثر من اقتراضها في فترات الركود، وهو عكس ما يحدث عند تمهيد صدمات الدخل. وبالتالي، يرتفع الاستهلاك الحكومي في فترات الانتعاش، ويرجع ذلك في جزء منه إلى زيادة الدخل وفي جزء منه إلى الاقتراض الإضافي. وهذه هي سياسة المالية العامة المسايرة للاتجاهات الدورية المتبعة في العديد من الاقتصادات الصاعدة والنامية.

ومع النماذج الموجودة بين أيدينا، يمكن أن نطرح سؤالا بسيطا. إذا كان المواطنون العاديون صبورين نسبيا مقارنة بحكوماتهم، هل يؤدي الوصول إلى أسواق الديون السيادية إلى زيادة رفاهية السكان أو تقليلها؟ وهل يفضل المواطن العادي حكومة يتعين عليها موازنة ميزانيتها سنة بعد سنة على حكومة يمكن أن تقترض أو تدخر؟ وتظهر الحسابات البسيطة التي أعقبت دراستي مع مانويل أمادور وستيليوس فوراكيس أن قدرا متواضعا من الخلاف بشأن كيفية خصم الرفاهية في المستقبل يولد نتيجة مدهشة وهي أن المواطنين سيكونون أفضل حالا إذا لم تستطع الحكومة الوصول إلى أسواق الديون. ولا تصب التقلبات الإضافية الناجمة عن الاقتراض المساير للاتجاهات الدورية وما يترتب على ذلك من تخلف عن السداد في مصلحة وكلاء القطاع الخاص إذا لم يكونوا متحيزين للوقت حاضر مثل حكوماتهم.

ويثير ذلك السؤال التالي. كما ذكرنا أعلاه، فإن أسواق الديون السيادية مليئة بأوجه القصور. فهل تؤدي زيادة كفاءة أسواق الديون إلى تحسين الرفاهية؟ إذا اتفق المواطنون وحكوماتهم على كيفية تقييم تكاليف الاقتراض وفوائده، فإن الإجابة ستكون نعم بالتأكيد. ولكن إذا كان هناك اختلاف في الرأي، فقد تؤدي إزالة الاحتكاكات لجعل أسواق الائتمان تعمل بسلاسة أكبر إلى جعل الأمور أسوأ.

الملاذات الأخيرة للإقراض

لنأخذ على سبيل المثال حقيقة أن أسواق الديون عُرضة للانسحاب الجماعي (أو موجات الذعر المحققة لذاتها). وعلى وجه التحديد، يجب على الحكومة التي تحتاج إلى تجديد الديون المستحقة عليها أن تجد مجموعة من حائزي السندات الجدد التي ترغب في تحمل الدين والتي تُمكّن الحكومة من سداد الديون المستحقة عليها دون إصدارات جديدة من الدين. وبخلاف ذلك، فإنها تواجه مزادا فاشلا لا يمكنها فيه بيع سندات جديدة، وبالتالي تضطر إلى التخلف عن سداد السندات المستحقة. وقد تحدث أي من النتيجتين، حسب اعتقاد المقرضين بشأن كيفية تصرف المقرضين الآخرين. وهذه الآلية هي نفس الآلية الكلاسيكية للسحب الجماعي للودائع المصرفية. والوصفة السياساتية النموذجية تتلخص في الحصول على وعد من طرف ثالث (في السياق الدولي، على سبيل المثال، يمكن أن يقوم صندوق النقد الدولي بهذا الدور) بتقديم الإقراض في حالة فشل المزاد. ولن يكون للمقرضين سببا يدعو للقلق بشأن التخلف عن السداد بسبب موجات الذعر المحققة لذاتها، وسيشاركون بنشاط في مزادات السندات. وبالتالي، يمكن القضاء على النتائج التي يتسبب فيها الذعر.

وبدون وجود مثل هذا المقرض الخارجي، يطالب المقرضون الآخرون بعلاوة عالية لتغطية مخاطر الانسحاب. ويقيد ذلك المبلغ الذي تكون الحكومة غير الصبورة مستعدة أو قادرة على اقتراضه. والميزة في هذا الحالة هو أنه يقيد اقتراض الحكومة غير الصبورة، مما يزيد من رفاهية المواطن العادي. ويكمن العيب في أنه قد يكون هناك انسحاب، وبعد ذلك يتحمل المواطنون تكاليف التخلف عن السداد. ومرة أخرى، تشير الحسابات التي أجريت باستخدام نموذج يشمل حالات الانسحاب إلى أنه إذا لم يكن المواطنون غير صبورين بشكل مفرط، فقد يفضلون عالما بدون مقرض الملاذ الأخير. وفي حين تتعرض البلاد لحالات من الذعر، فإن الفائدة هي أن الحكومة لا تستطيع الاقتراض بسهولة.

وقيمة أسواق الديون السيادية بالنسبة للدول المقترضة غير واضحة، سواء نظرنا إليها من منظور نماذج البيانات أو النماذج الكمية. وتشير الاختلافات البسيطة بشأن معدل الخصم الزمني أو تقييمات المخاطرة والعائد إلى أن الوصول إلى أسواق السندات السيادية قد يجعل الاقتصادات أسوأ حالا. وتعتبر تشوهات الاقتصاد السياسي في العديد من الأسواق النامية أو الصاعدة حادة إلى الحد الذي تؤدي فيه قدرة الحكومات على الوصول إلى أسواق رأس المال العالمية إلى نتائج عكسية، بما يؤدي إلى زيادة التقلبات وانخفاض الاستثمار. وحتى الجهة الشبيهة بمقرض الملاذ الأخير التي تستطيع تحديد حالة الذعر بشكل لا لبس فيه يمكن أن تجعل الأمور أسوأ، وليس أفضل.

وهذا الاستنتاج استفزازي بلا شك. وليس المقصود منه أن يكون الكلمة الأخيرة في هذا الموضوع. وبدلا من ذلك، يتمثل المنهج في استخدام البيانات والنظريات لإظهار أن حسابات الرفاهية الاجتماعية التي تستند إلى الحكمة التقليدية قد تكون خاطئة بالفعل. ولابد أن تكون هناك جرعة كبيرة من التشكيك في الوعود التي يقدمها النموذج الكلاسيكي المحَدَّث. وآثار ذلك بالنسبة لعملية صنع السياسات هي المضي بحذر شديد في تيسير الاقتراض في الأسواق النامية والصاعدة. وقد يشمل ذلك رفع عتبة التدخلات في الأزمات أو إعادة النظر في تكاليف الرفاهية الناتجة عن الإقراض المباشر. كما أنه قد يدعو إلى إجراء المزيد من الأبحاث بشأن تكاليف الاقتراض السيادي وعواقبه.